2018年中国OLED行业发展现状

600

600

拍明

拍明

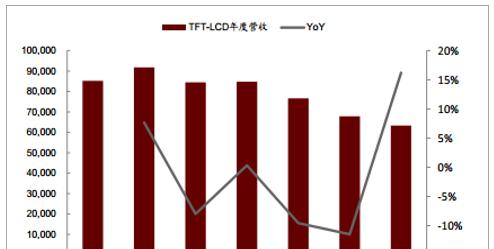

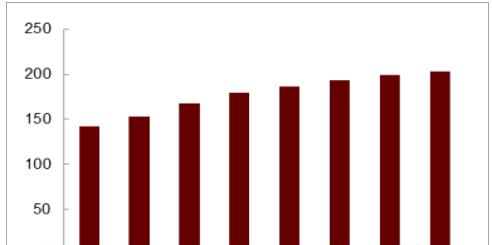

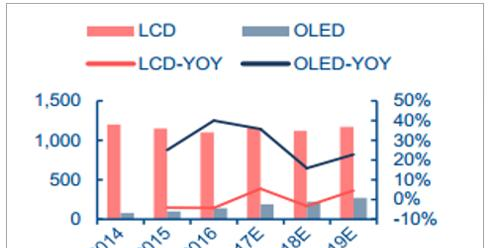

受下游消费电子市场增长驱动,面板需求持续稳定增长。 其中, LCD 占据平板显示器出货量近 90%的份额,主要应用于电视、平板电脑、手机等领域。受益于 5 个月前大尺寸液晶面板涨价及产量持续增加, 17 年 1~10 月 LCD 营收同比增长 16%;据 Display Search预测, 2020 年 LCD 面板需求将达 2 亿平方米, CAGR 为 4.8%。

全球 TFT-LCD 营收及同比增速(单位:百万美元)

全球 TFT-LCD 面板需求量(单位:百万平米)

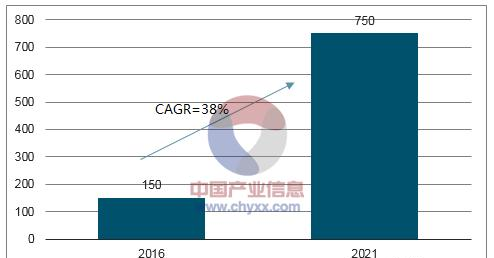

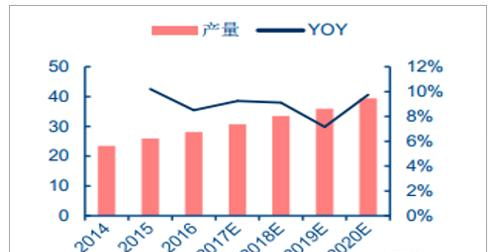

智能手机主导 OLED 迎来爆发。 OLED 较 LCD 而言,有三大优势:色域广、无需背光板和偏光片、固态结构可实现柔性化。随着目前全面屏、窄边框及曲面屏趋势在智能手机领域的不断渗透, AMOLED 有望率先挤占中小尺寸 TFT-LCD 市场。全球 AMOLED 产能将从 2017 年 1,190 万平米增至 2022 年 5,010 万平米,增幅达 320%,成为面板需求增长的另一动因。据 IHS 估计, OLED 未来市场规模复合增速高达 38%,预计2021 年全球 OLED 产能将由 16 年的 3 亿片增至 17 亿片,市场规模将达 750 亿美元。

AMOLED 产能快速增长(单位:百万平米)

全球 OLED 市场规模估计(单位:亿美元)

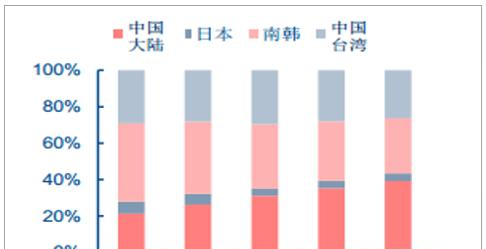

产业转移,中国成为面板产能增长的主要来源。 2011 年以来,国内以京东方为首的面板厂商开始加大投资规模,我国 LCD 面板产能逐渐上升,有望跻身全球液晶面板产能第一。2016 年大陆地区 LCD 产能为 5,300 万平米,约占全球 26%,仅次于韩国和台湾, 2018 年占比有望达 35%,超越韩国成为全球第一大 LCD 产能供给地。

全球 LCD 产能及分布(单位:百万平米)

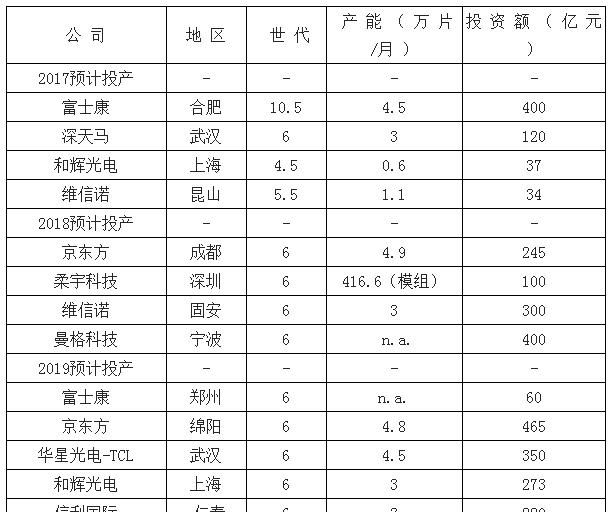

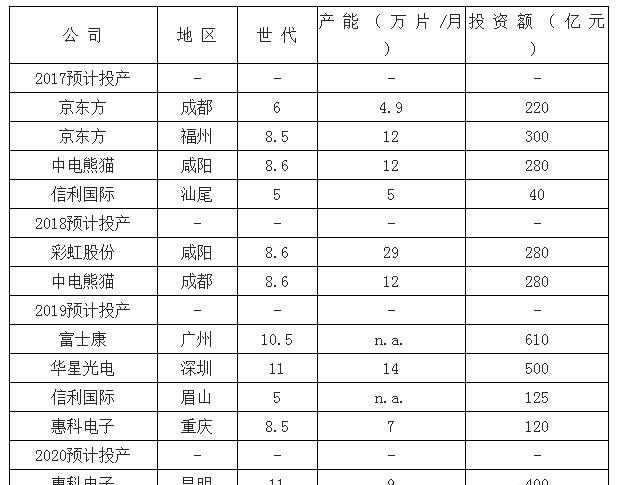

国内面板企业迎来新一轮投建热潮。 目前国内面板企业如京东方等都在投资新建 LCD 及OLED 产能。据我们梳理统计,未来三年 OLED 产线以 6 代线为主,总投资额约 3,064 亿元; LCD 产线则以大尺寸面板为主,总投资额约 3,155 亿元, 8.5 代及以上占比约为 88%。

未来在建 OLED 产线

未来在建 LCD 产线

国内后道模组段及测试环节设备商将受益。 以京东方 OLED 设备生产线为例,前段(阵列段)、中段(成盒段)、后段(模组段)设备投资额分别为 8.8、 3.38、 1.48 亿美元,投资额占比约为 6.4:2.5:1.1。其中前中段重要设备主要由日韩企业掌握,设备投资金额较高;我国设备商主要参与后道模组段及检测设备,目前国内模组龙头鑫三力、联得装备等已基本实现了后道设备的全覆盖,在面板产线投建需求带动下,市场份额有望进一步提升。

OLED 产线设备支出统计(以京东方 OLED 生产线为例)

面板工艺变化带动生产设备出现新需求。 新一轮面板产能投建正面临三大主要工艺变化,中小尺寸面板技术由 LCD 向 OLED 升级,硬屏 OLED 向软屏 OLED 升级,基板材质从 a-Si向 LTPS 升级。对应工艺改进,设备更新, 国产设备企业在激光加工设备、后道模组段设备及检测设备等领域迎来机遇。

【相关信息】2017年中国OLED行业发展现状

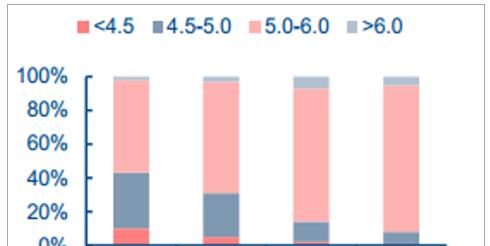

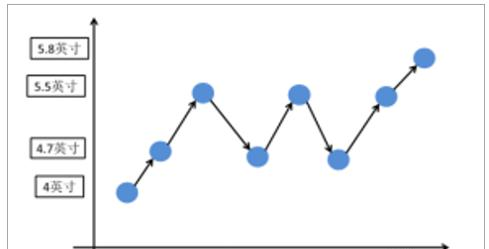

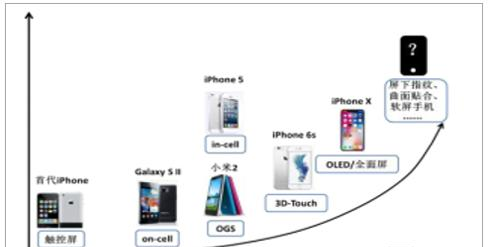

OLED:第三代显示技术的核心。相对于传统 LCD,OLED 的显示屏三大优势分别为:第一,无需背光源,更轻薄。OLED 可以具有自身发光的技术,减少了背光模组和下部的偏光片,从结构上而言可以更轻薄。第二,全固态结构,可靠性强,可弯曲。OLED 器件为全固态结构,无真空、液体物质,抗震性优于 LCD 器件,并且可以做在柔性材料基板上,因而可实现可弯曲显示。第三,色域广视角宽,响应快,适应穿戴设备需求。色域范围更广:OLED 的 NTSC标准色域可以达到 110%,而 LCD 只有 70%~90%;视角更广:OLED 自发光使得可视角度可以达 170 度;响应速度更快:OLED 显示屏响应速度远远超过液晶屏,在显示动态画面时无拖尾现象。全面屏:屏幕尺寸极限下,四周窄边框成为新趋势。以苹果手机系列产品来看,屏幕尺寸从早期 iPhone 4 的 3.5 英寸,到 iPhone 5s 的 4 英寸,iPhone 6/7/8 Plus 的 5.5 英寸,iPhoneX 的 5.8 英寸,可以看出尺寸绝对值几乎不再增长。5.0-6.0 英寸屏幕占比已从 2016 年的 39%上升至 54%,而 6.0 英寸以上的则有所收窄。为了达到更好的屏幕效果及观感,减小两边边框区域以及上下功能区域的窄边框方案成为 2017 年以来的潮流。

智能手机屏幕尺寸走势

iPhone系列屏幕尺寸概况

部分全面屏手机列表

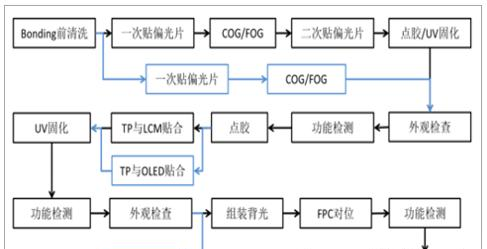

后道模组自动化设备广泛应用于显示面板、触控、指纹、摄像头模组领域,显示面板为最大市场。无论传统 LCD 及新兴 OLED 面板,均需要前、中、后三道工艺,前道制作背板驱动电极,中道完成液晶模组或发光材料的制作,后道为自动化的组装和检测。具体来看,后道工艺中,需要将显示面板与驱动 IC、柔性电路板(也称软板或 FPC)等组件进行热压 bonding,同时面板还需要和偏光片、触控模组、散热层等进行贴合,对应的设备包括全自动 COG(chipon glass)、全自动 FOG(flexible printed circuits board on glass)、背光组装机、ACF(anisotropicconductive film)贴附机、点胶机、粒子检测机、偏贴机等。触控模组本身同样需要上述工艺,但是流程数少于面板,大约是 1-2 次 FOG,1-2 次的贴合;指纹、摄像头模组则主要是 2-3 次FOG 工艺,点胶工艺精度要求相对较低,设备价值量显著低于面板工艺中的同类产品。

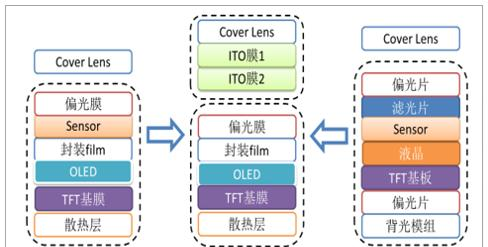

显示屏制作工艺流程图

LCD 和 OLED 后道工艺流程相似,后者减少背光模组以及偏光片组装。后道工艺主要针对的是触控显示屏的模组工序,可以分为 bonding、点胶、贴合、检测四大类。LCD 触控显示屏(外挂为例)工艺方面主要涉及偏光片贴合、ACF 贴附、COG/FOG、点胶、贴合、背光组装、检测等。OLED 触控显示屏(外挂为例)相对于 LCD 减少一层偏光片,同时也不需要背光模组。

LCD/OLED 触控显示屏后道工艺流程

工艺升级:OLED/全面屏推动后道模组自动化设备价值量翻倍增长,更新频率加快至 1 年,未来三年行业将迎爆发。随着 2017 年 A 客户 iPhone X 中应用 OLED 显示屏,预计此新型屏幕技术将在未来三年大规模铺开,各品牌厂商主流机型的更新频率预计加快至半年到一年。相对于传统 LCD 屏幕组装线,OLED 组装中所需后道设备要求更高,核心设备(bonding+贴合+点胶+检测)价值量将从 4,000 万元左右上升至约 8,000 万元。全面屏方面,包括 A 客户在内的全球主流手机厂商在 2017 年都推出了全面屏旗舰机,全面屏在智能机中的渗透率将从 2017 年的 6%增长至 2018 年的 50%,至 2021 年几乎 90%的智能面板将转为全面屏方案。其中的关键技术为对边框的精密点胶以实现窄边框的目的,边框胶宽度从0.5mm 降至 0.3mm,对于点胶机的精度要求随之提高。

LCD 与 OLED/全面屏后道核心设备价值量(单位:万元)

屏幕及触控工艺技术进展图

LCD/OLED 触控面板产线后道设备数量及价值概况

自动化:后道组装自动化趋势明显,有利于人工节省+产能提高。相较过去的半自动化生产模式,每台自动组装设备约可代替 3-5 名工人及 1 名产线管理人员,每台自动检测设备则可代替约 10 名工人及 2 名产线管理人员;再考虑到鑫三力相对于国外设备的成本优势,人工节约+产能提高是下游厂商较为合理的选择。

鑫三力主要销售设备替代人工状况

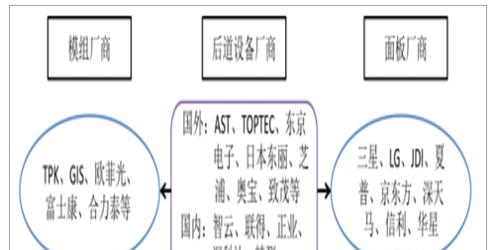

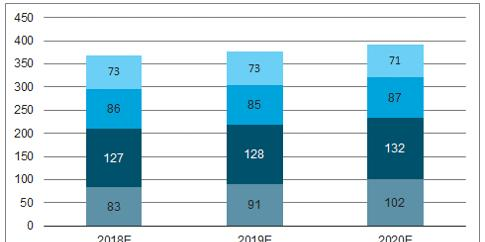

市场广阔,国产厂商有望借力 A 客户影响提升设备渗透率。以 LCD 触控显示屏为例,涉及到的设备包括点胶机、贴合机、背光组装设备、ACF 贴附机、FOG/COF 设备、偏贴设备、AOI 检测机等,后道设备均为非标自动化,需要根据客户的产品设计方案推演出所需工艺,再定制化相关设备。下游客户主要为手机面板厂商如三星、LG、JDI、京东方、深天马、信利等,触控模组厂商 TPK、GIS、欧菲光、合力泰、富士康等。按照我们的测算,2018/2019/2020年后道核心设备市场规模将达 369/377/396 亿元,而国内上市公司智云股份+联得装备+正业科技+精测电子+联得装备 2016 年营收总计为 15.20 亿元,占比不到 10%,仍然有较大的国产化替代空间。下游客户方面,2017 年智云股份,联得装备分别获得 TPK、GIS 的 4.8/3.1 亿元订单,指向 A 客户新机中 3DTouch 制程的 bonding 与点胶设备,智云在京东方、信利等面板厂商也实现了 0 到 1 的突破,AOI 检测厂商精测电子于 Q3 正式获得 A 客户的供应商资格。我们认为,后道工艺由于其技术门槛相对较低,国产化设备有望通过成本及服务优势最先实现国产化替代,智云、联得、精测分别在各自领域切入 A 客户供应链,侧面验证国产设备满足技术要求,有望借助 A 客户影响力加速提升国产设备在后道工艺中的渗透率。

后道设备下游情况

OLED/全面屏+外挂触控趋势带来后道模组自动化设备价值量翻倍增长。

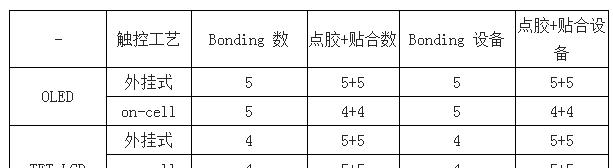

OLED/全面屏工艺技术更加复杂,所需 bonding 等工艺次数提升,设备用量相应增加。以 on-cell 工艺为例,在搭载 on-cell 工艺的传统 LCD 面板组装过程中,分别需要触控层 FPC、显示层驱动 IC、显示层 FPC、以及两层 FPC 间共 4 次 bonding 工艺,贴合方面至上往下依次有盖板玻璃、偏光片、触控层、显示层、偏光片、背光模组共 5 次工艺。而针对 OLED 柔性屏,驱动 IC 和 film、film 和显示层、film 和手机主板、触控层 FPC、触控层和显示层间均需要 1 次bonding,共计 5 次,贴合依次有盖板玻璃、偏光膜、触控层、显示层、散热层共 4 次工艺。而从普通屏转换为全面屏的工艺中,由于边框胶宽由 0.5mm 降至 0.3mm 左右,对于点胶机的精度要求更高,贴合次数也将相应增加 1-2 次。

搭载 on-cell 工艺的 LCD 和 OLED 触控屏结构示意图

OLED/全面屏大趋势下,外挂触摸屏工艺有望重回主流,所需工艺次数及设备用量进一步提升。OLED 屏幕下由于驱动原理的制约,触控无法做在显示面板里面,只能采取 on-cell 和外挂式工艺,三星专攻 on-cell,而 2017 年 A 客户新品 iPhone X 使用 OLED+外挂触控技术。考虑到 on-cell 的垄断及专利问题,以及 A 客户的引领作用,外挂式触控方案有望阶段性重回主流。以典型 OLED+on-cell 和 OLED+外挂做对比:外挂工艺下,触控层和 FPC,IC 和 film、film 和显示层、film 和主板、触控层和显示层的 FPC 各需要一次 bonding,共计 5 次;贴合依次为盖板玻璃、ITO×2、偏光膜、显示层、散热层共计 5 次工艺。on-cell 工艺下,触控 FPC、IC 和 film、film 和显示层、film 和主板、触控和显示层 FPC 间各需要一次 bonding,共计 5 次;贴合依次分别为盖板玻璃、偏光膜、触控层、显示层、散热层,共计 4 次工艺。同理,在对 in-cell工艺进行比较时,选取典型 LCD+in-cell 工艺,共计 bonding 工艺 2 次,贴合工艺 4 次。

搭载 on-cell、in-cell、外挂触控工艺的面板示意图

不同方案 bonding、点胶、贴合工艺统计

全面屏对应设备改进有限,看好柔性 OLED 屏产能释放带动后道设备升级换代。硬性OLED 屏和 LCD 屏中设备的重复度在 80%左右,20%需要替代;柔性 OLED 屏则相反,70-80%的设备需要更换和升级。现阶段 LCD 全面屏结构上利用滤光片上极窄的 BM(Black Matric)区减小边框宽度,其次利用 2.5D 盖板玻璃的边缘弯曲达到视觉上无边框效果。OLED 技术下,由于没有背光模组就无须考虑边缘处的漏光,同时 OLED 自发光特性也无需考虑滤光片上 BM区的影响,只需考虑面板与中框的框胶以及面板布线区,具备更窄边框甚至无边框的潜能。设备方面,LCD全面屏主要改变的是更加精密的点胶工艺实现边框变窄,端子部用 COF代替COG,贴合方面仍然使用 2D 贴合。而到柔性 OLED 工艺,COG、FOG 有望进一步升级为 COF/COP、FOF,贴合方面升级为柔性、3D 贴合设备。

屏幕演变过程中后道关键设备升级换代预测

产业转移大趋势下国内 LCD 面板厂商渐成全球投资主力,主要面向大屏电视未来 3 年Capex 近 3,000 亿元。2016-2019 年国内 LCD 产能将从 53 提升至 92 百万平方米,3 年 CAGR 达 20.18%,占全球份额也将从 26%上升至 40%,超过韩国成为第一大市场。统计 2016 年以来国内外厂商的 LCD 扩产情况可以发现,国内投资额达到 2,300亿元,而国外投资则仅为 670 亿元。而从具体项目来看,扩产的 LCD 产线中 8.5 代及以上达到 2,800 亿元,主要面向电视用大尺寸面板,8.5 代以下则仅为 165 亿元,主要面向手机、平板等中小尺寸面板。

全球 LCD、OLED 市场规模(单位:亿美元)

LCD 产能分布预测

2016 年以来国内外厂商 LCD 新建情况

OLED借道手机市场全面爆发,未来 3 年全球 Capex 超 6,000 亿元。OLED面板 2017 年市场规模将达 252 亿美元,同比+63%,而在 2021 年将突破 400 亿美元,5 年CAGR 将达 21%。为应对下游需求爆发,国内外面板大厂纷纷加大 OLED 的投资步伐,尤其是在中小尺寸 OLED 面板领域。国内厂商方面,京东方、深天马、华星、和辉光电、信利等在内的大陆厂商投资计划总计已达 2,880 亿元;国外厂商则由三星、LGD 主导,2016 年以来计划投资额已经达到 3,189 亿元。由各厂商 OLED 生产线投产时间及转产或新建生产线计划推算,全球生产线投资将带来约 4,000 亿元设备需求并将在 2017-2019 三年中逐步释放。

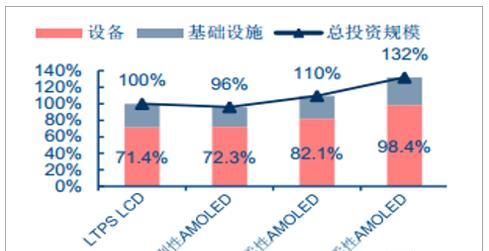

OLED 生产线投资成本对比

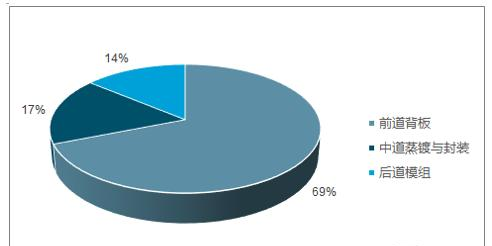

AMOLED 各道设备价值量占比

2016 年以来国内厂商 OLED 新建情况

近三年国外厂商新建OLED情况

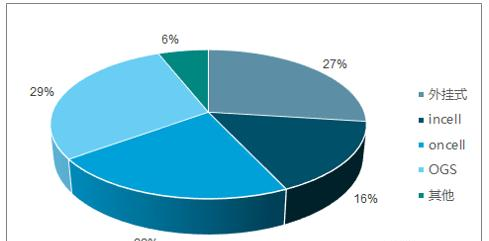

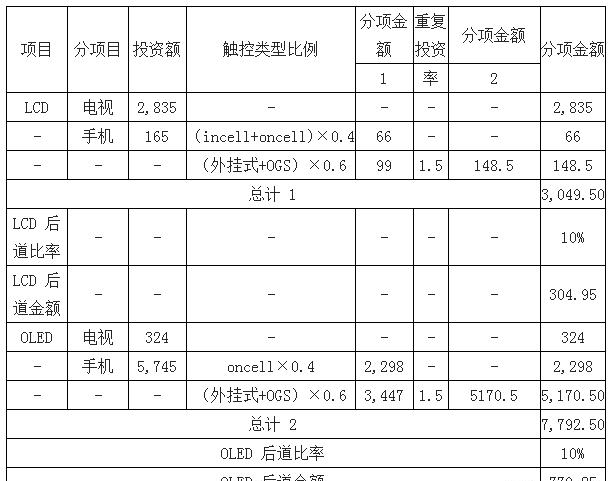

从上游投资推算, LCD+OLED 未来 3 年驱动 1,000 亿元后道模组自动化设备市场。目前LCD、OLED 面板下游用户主要为电视和手机,由上述统计的产线投资情况可知,LCD 方面国内厂商在主导,主要针对电视,投资额达 2,835 亿元,手机方面约为 165 亿元; OLED 方面国内厂商主要针对于手机市场,投资额近 2,880 亿元,外资厂商可获得的对于手机端 OLED 投资额 2,865 亿元,面向电视端则主要是 LGD,投资额为 324 亿元。就后道模组设备而言,假设电视屏无触控功能,手机端触控渗透率达 100%,而手机端触控技术目前有外挂式、OGS、on-cell、in-cell,其中 on-cell、in-cell 触控方案由面板厂主导,外挂式、OGS 则触控厂和面板厂均有参与可能,导致重复购买后道自动化设备来进行产线搭建,假设搭建产线时间跨度为 3 年,触控厂、面板厂重复投资率为 1.5,后道设备投资占总投资额的 10%,我们测算得 LCD/OLED 投资带动后道设备市场空间约为 3 年 1,000 亿元。

2017年触控技术出货结构预测

显示屏后道设备行业市场规模预估(单位:亿元)

从下游手机+电视需求端看,2018/2019/2020 年后道核心设备(bonding+点胶+贴合+检测)规模分别为 348/357/376 亿元。手机方面,未来三年智能手机总量增速有所放缓,预计 2018/2019/2020 年手机出货量为 15.88/16.48/17.11 亿部。将智能机以 1500 元为界分为旗舰机和千元机,两者 2017 年一季度销量比约为 45:55,则预计旗舰机未来三年出货量为 7.16/7.76/8.69 亿部,假设此类手机后道设备更新频率为每年一次,其余为非旗舰机,其后道模组设备更换频率为三年一次。模组厂商单条产线出货 451.8 万台/年,LCD/OLED 后道模组线核心设备价值量 0.41/0.78 亿元,产能富裕率设为 2,可以计算得到 2018/2019/2020 年触控显示屏带动的后道核心设备规模达 245/263/290亿元。电视方面, 2016 年全球电视出货量为 2.25 亿台,预计 2018/2019/2020 年出货量在2.30/2.34/2.38 亿台,假设电视的后道组装设备为 4 年一换,后道核心设备价值量为 2 亿元,模组厂商单条产线出货 226 万台/年,产能富裕率按 2 计,可以估算得电视所对应的后道核心设备需求量为 102/94/86 亿元。最后可推算得 2018/2019/2020 年智能手机+电视显示屏带动的后道核心设备规模为 348/357/376 亿元,总计三年后道核心设备需求达 1,081 亿元。

3D-Touch模组带动后道设备两年近 40 亿元市场空间。A 客户公司于 2015 年底推出的iPhone 6S 搭载了 3D-Touch 触控功能,目前除中兴天机系列,拥有 3D-touch 触控功能的还有AppleWatch、MacBook、华为 MateS、P9、金立 S8 等,功能覆盖率有望在 A 客户公司的带动下得到实质性的提升。相对于先前针对 LCD 的 3D-Touch 触控模块,2017 年推出的 iPhone8是基于 OLED 的功能模块,其单机模组价格从 9 美元上升至 15 美元以上。相应的,触控龙头厂商 GIS、TPK 2017 年资本支出预计达 70/47 亿元,其中在 3D-Touch 制程方面将分别投入约 23/37.6 亿元,假设 60%用于设备投资,并且在 2 年逐步释放,则其贡献的后道设备市场空间约为 20 亿元/年。

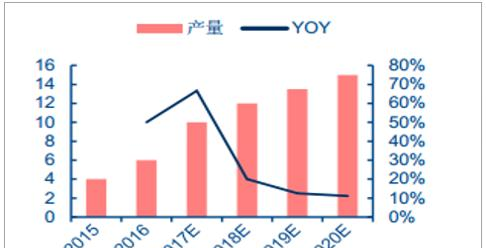

指纹识别模组和摄像头模组带动五年后道设备市场 35 亿元。我国手机指纹识别模组将从 2015年的不到 3亿颗上升至 2020年的 12亿颗,5 年 CAGR 达到 32%,假设一条指纹识别模组产线年产能达 6KK,则 2016 年国内已有产线 100 条,达到 2020 年产能需新增产线 100 条,假设一条产线配置 FOG 设备 3 台,检测设备 1 台,按单价 400/100 万元记,未来 5 年新增市场达 15 亿元。摄像头模组方面,产能从 2015 年的 25.9 亿颗上升至 2020年的 39.4 亿颗,5 年 CAGR 为 8.7%,按一套摄像头模组产线年产能 9KK 记,需新增产线 150条,则未来 5 年新增设备市场达 20 亿元。

摄像头模组产量(单位:亿颗)

指纹识别模组产量(单位:亿颗)

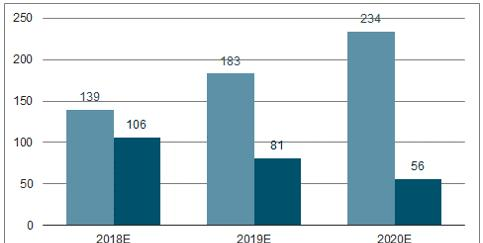

OLED 产线后道核心设备市场三年 CAGR 达 28%。OLED、3D-touch产线中 bonding/贴合/点胶单价为 500/500/325 万元,检测有 AOI 设备和普通检测设备,假设均价约 200 万元/台。LCD 产线 bonding/贴合/点胶单价为 160/308/210 万元,检测设备均价125 万元/台,电视产线设备价值为按 LCD 产线设备 5 倍计,指纹摄像头模组 bonding/点胶单价 160/60 万元,检测设备总价 400 万元。按 OLED、LCD、3D-Touch、指纹摄像头模组、电视五类设备产线需求倒推计算,并且考虑设备逐年 90-95%折价,可以测算得 OLED 产线后道核心设备(bonding+贴合+点胶+检测)2018/2019/2020 年市场空间达 139/183/234 亿元,3年 CAGR 为 28%。五类设备产线带动的后道设备市场空间三年达 1,140 亿元,其中 bonding:贴合:点胶:检测=24:34:23:19,各设备三年总市场空间分别为 275/388/258/220 亿元。推算到 2020 年,OLED 产线带动的后道设备市场占比将达 60%,LCD 方面则降至 14%。

各产线后道核心设备价值量概况(单位:万元)

OLED/LCD后道核心设备市场(单位:亿元)

后道核心设备逐年市场空间(单位:亿元)

后道核心设备市场空间比例

2020 年各产线后道核心设备价值量对比

责任编辑:Davia

【免责声明】

1、本文内容、数据、图表等来源于网络引用或其他公开资料,版权归属原作者、原发表出处。若版权所有方对本文的引用持有异议,请联系拍明芯城(marketing@iczoom.com),本方将及时处理。

2、本文的引用仅供读者交流学习使用,不涉及商业目的。

3、本文内容仅代表作者观点,拍明芯城不对内容的准确性、可靠性或完整性提供明示或暗示的保证。读者阅读本文后做出的决定或行为,是基于自主意愿和独立判断做出的,请读者明确相关结果。

4、如需转载本方拥有版权的文章,请联系拍明芯城(marketing@iczoom.com)注明“转载原因”。未经允许私自转载拍明芯城将保留追究其法律责任的权利。

拍明芯城拥有对此声明的最终解释权。

产品分类

产品分类

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)

2012- 2022 拍明芯城ICZOOM.com 版权所有 客服热线:400-693-8369 (9:00-18:00)